21世紀經濟報道記者李覽青 上海報道

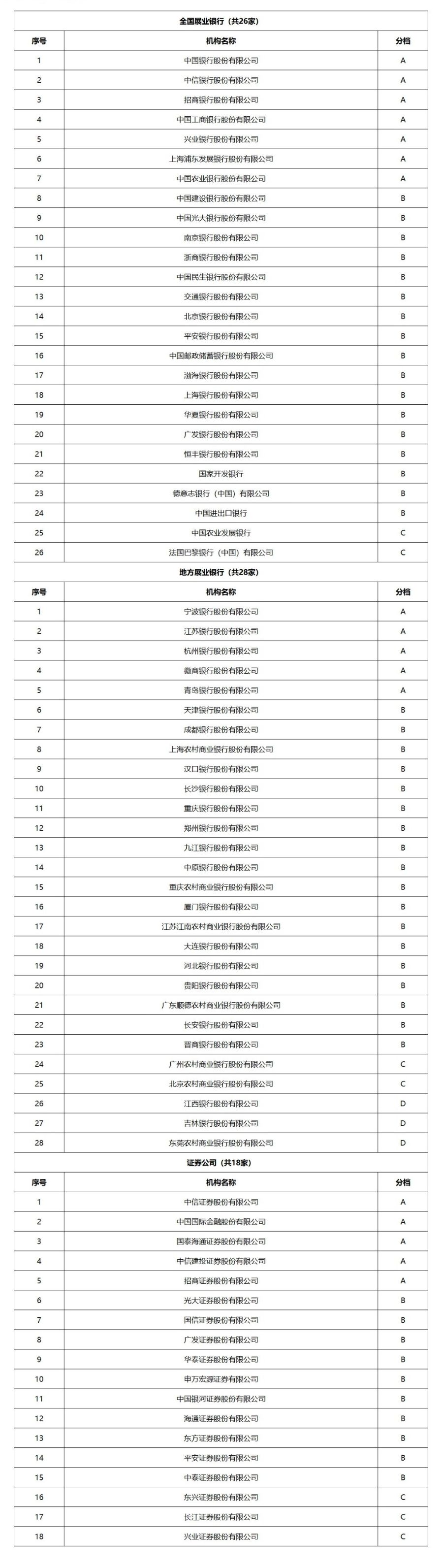

近日,中國銀行間市場交易商協會(以下簡稱“交易商協會”)官網披露了關于非金融企業債務融資工具一般主承銷商2024年度主承銷業務執業情況市場評價結果的公告(以下簡稱“公告”)。

這是2024年6月相關市場評價規則修訂后,首次披露一般主承銷商的執業情況市場評價結果。

值得關注的是,與2023年版市場評價規則相比,最新版的評價標準在合格檔中根據日常評價得分高低,在原有的A、B、C三檔的基礎上新增了D檔,將業務能力較弱、展業明顯不積極的劃為D檔,因此這也是交易商協會首次對外披露D檔主承銷商。

21世紀經濟報道記者注意到,在去年發布的通知中,交易商協會明確日常評價結果被評為D檔的,具體考察三個方面:一是業務能力較弱,剔除余額包銷后的主承銷商金額和主承銷發行人家數同時低于上一年度全市場后10%分位數;二是業務合規性較差,受到警告及以上的自律處分;三是存在其他交易商協會認為應當劃分為D檔的情形。

在共計72家主承銷商中,江西銀行、吉林銀行、東莞農商行等三家地方展業銀行被評為D檔,三家銀行均曾因債券投資交易或債券承銷業務中的違規行為,受到自律處分或行政處罰。

具體來說,交易商協會2023年第9次自律處分會議審議決定顯示,江西銀行作為銀行間債券市場交易機構,在2021年10月11日至15日期間,為相關機構違規代他人持有債券提供了便利條件。江西銀行開展涉事交易未反映真實或正當交易目的,內部未能有效識別交易風險或防范交易發生。

交易商協會2023年第11次自律處分會議審議決定顯示,吉林銀行作為四平市城市發展投資控股有限公司(以下簡稱“四平城投”)相關債務融資工具的投資人,在債務融資工具票面利率之外,以“資金監管賬戶費”的名目收取四平城投提供的其他費用,以達到預期投資收益。相關行為干涉了債務融資工具的發行利率,違背了發行公平、公正、公開的原則。

東莞農商行則是在2024年12月受到國家金融監督管理總局東莞監管分局行政處罰,因債券承銷管理不到位、向超齡客戶代銷不適當的保險產品等,被罰款合計80萬元,時任金融市場部總經理、零售業務部副總經理兼任財富中心主任均因債券承銷管理不到位被有關部門警告。

值得注意的是,交易商協會在2024年修訂版的評價規則中明確,連續兩年被認定為D檔的機構將被取消業務資格。

在一般主承銷商執業情況市場評價結果之外,為進一步體現機構綜合能力,交易商協會還從價值發現能力、普惠能力、開創能力和服務對外開放能力四個維度評出了特色主承銷商。

價值發現能力方面,中信建投證券股份有限公司、中國工商銀行股份有限公司、中信證券股份有限公司、招商銀行股份有限公司、中信銀行股份有限公司能力較為突出。

普惠能力方面,中國銀行股份有限公司、中國國際金融股份有限公司、招商銀行股份有限公司、中信銀行股份有限公司、浙商銀行股份有限公司能力較為突出。

開創能力方面,中信銀行股份有限公司、興業銀行股份有限公司、招商銀行股份有限公司、中國銀行股份有限公司、中國光大銀行股份有限公司能力較為突出。

服務對外開放能力方面,中國銀行股份有限公司、中國工商銀行股份有限公司、招商銀行股份有限公司、興業銀行股份有限公司、中信證券股份有限公司能力較為突出。

公告顯示,下一步,交易商協會將按照黨中央、國務院關于債券市場發展相關決策部署,在人民銀行領導下,持續優化承銷機構市場化評價機制,進一步敦促主承銷商不斷提升執業能力、加強執業質量,促進債券市場更好地服務實體經濟,推動銀行間債券市場高質量發展。

附表:72家一般主承銷商執業情況市場評價結果